界面新闻记者 |

广东弘景光电科技股份有限公司(简称“弘景光电”)创业板IPO事项于10月底披露最新进展,并回复深交所上市委审议意见落实函。

界面新闻了解到,弘景光电曾于2017年1月挂牌新三板交易,并在2020年11月19日退市。公司2022年10月提交上市辅导备案,随后在2023年6月底提交创业板上市申请材料获深交所受理,随后回复对轮审核问询,公司于今年10月14日过会。该公司此次IPO拟募资4.88亿元,用于光学镜头及摄像模组产能扩建、研发中心建设及补充流动资金。

2024年净利润最高预增50.3%,全景/运动相机摄像模组等主打产品单价下降

弘景光电从事光学镜头及摄像模组产品的研发、设计、生产和销售,面向全球光电领域提供专业的光学成像与视频影像解决方案,其主要产品包括智能汽车光学镜头及摄像模组和新兴消费光学镜头及摄像模组,其中智能汽车产品应用于智能座舱、智能驾驶,新兴消费产品应用于智能家居、全景/运动相机和其他产品。截至2024年8月31日,公司在手订单为2.72亿元。

在智能汽车领域,根据TSR研究报告,弘景光电2022年在全球车载光学镜头市场占有率3.70%,排名全球第六;在智能家居领域,根据艾瑞咨询数据推算,公司2023年在全球家用摄像机(含可视门铃)光学镜头领域的市场占有率为9.95%;在全景/运动相机领域,根据Frost&Sullivan数据推算,公司2023年在全球全景相机镜头模组市场的占有率25%以上。

2021年至2023年及2024年上半年,弘景光电实现营业收入分别是2.52亿元、4.46亿元、7.73亿元及4.5亿元,归母净利润分别是1525.81万元、5645.37万元、1.16亿元及6852.44万元。公司预计2024年实现营业收入约10.5亿元至11亿元,同比增35.83%至42.3%,实现净利润约1.6亿元至1.75亿元,同比增37.42%至50.3%。

2021年至2023年及2024年上半年,该公司主营业务毛利率分别为28.12%、27.03%、30.75%和30.81%,同行上市公司平均毛利率分别是29.4%、28.23%、26.45%、25.96%。2023年以来,该公司对终端品牌商Ring、Blink指定的EMS厂商销售收入及收入占比大幅提升,且公司对终端品牌商的毛利率较高,进而使得当期光学镜头毛利率大幅提升。

其中,报告期内,弘景光电智能汽车光学镜头的毛利率分别为32.02%、29.07%、26.82%和24.66%,智能汽车摄像模组的毛利率分别为25.56%、22.24%、15.58%和10.03%,新兴消费光学镜头的毛利率分别为22.77%、33.38%、49.93%和50.31%,新兴消费摄像模组的毛利率分别为20.00%、22.11%、21.20%和20.25%。

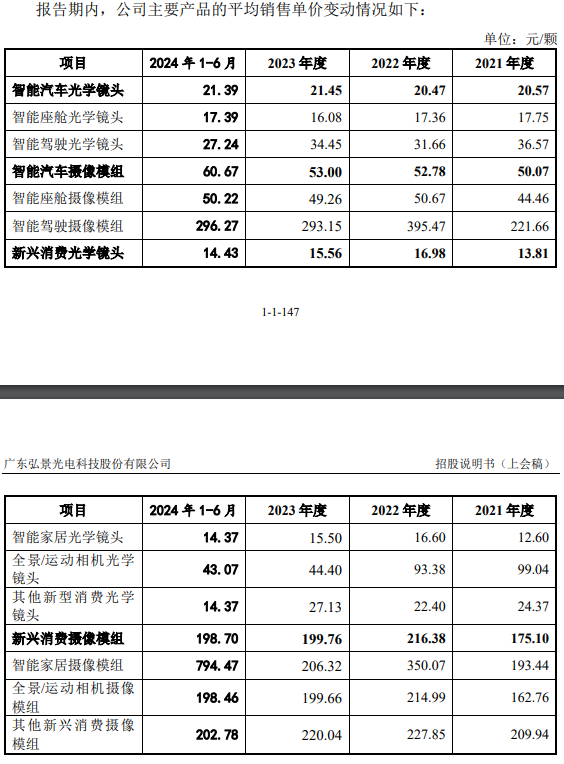

据悉,2021年至2023年,因行业竞争加剧而降低产品销售单价,弘景光电旗下智能座舱光学镜头平均销售单价呈下降趋势,分别为每颗17.75元、17.36元、16.08元,并于2024年上半年回升至17.39元/颗。2024年1-6月,因单价较低的CMS光学镜头的销售占比有所提高,公司智能驾驶光学镜头每颗从2023年的34.45元大跌至27.24元。

此外,因单价较低产品销售占比提高,弘景光电旗下智能家居光学镜头2022年以来平均销售单价呈逐年下降,每颗从16.6元、15.5元跌至2024年上半年的14.37元。鉴于同样的原因,该公司全景/运动相机光学镜头2021年以来的平均销售单价呈下降趋势,每颗从99.04元、93.38元、44.4元直线下滑至43.07元;公司的全景/运动相机摄像模组单价从2021年162.76元/颗涨至214.99元/颗,但该产品单价在2023年、2024年上半年因芯片、陀螺仪等原材料价格下降而下调至199.66元/颗、198.46元/颗。

2021年至2023年及2024年上半年,弘景光电主营业务收入中境外销售金额分别为9094.29万元、13074.35万元、19613.43万元和12512.29万元,占比分别为40.65%、30.1%、25.63%和28%。该公司称,公司所从事的光学镜头及摄像模组行业客户覆盖面广,客户及终端品牌商范围覆盖亚洲、北美洲等市场,境外销售收入占比较高;若未来中美贸易摩擦继续升级,可能对公司的外销业务产生一定影响。

弘景光电还担忧存货跌价风险。2021年至2023年及2024年上半年,公司存货账面价值分别为6793.59万元、9218.56万元、12504.44万元和14471.80万元,占资产总额的比例分别为23.91%、15.55%、16.61%和16.34%,存货周转率分别为3.48次/年、3.76次/年、4.6次/年和4.3次/年。该公司称,其执行以销定产的生产模式,根据客户订单量提前采购原材料、组织生产和备货,公司产品定制化程度较高,具有较强的专用性,如果客户不能按订单约定提货,将造成公司产品滞销,库存产品和原材料存在计提大额跌价准备的风险。

另据招股书,2021年至2023年及2024年上半年,公司应收账款期末余额分别为6587.36万元、1.47亿元、1.72亿元、2.1亿元,占当期营业收入的比例分别为26.17%、32.9%、22.22%和46.68%,应收账款周转率分别为4.22次/年、4.20次/年、4.85次/年和4.71次/年。该公司表示,应收款项期末余额较高,占用公司营运资金较多,给公司带来了一定的资金压力;若未来公司主要客户经营发生困难,进而造成资信状况恶化,则公司存在因货款收回不及时甚至无法收回导致公司产生坏账的风险。

2021年至2023年及2024年上半年,弘景光电资产负债率(合并)分别为48.95%、48.29%、43.69%和44.36%。报告期各期末,该公司流动负债金额分别为1.13亿元、2.45亿元、2.91亿元、3.64亿元,货币资金余额分别为4674.72万元、9951.83万元、1.26亿元、1.81亿元。

涉第一大客户影石创新风险屡被追问

2021年至2023年及2024年上半年,弘景光电向影石创新、工业富联、华勤技术、海康威视等前五大客户的销售收入合计分别为12280.47万元、26548.67万元、60024.80万元和35312.47万元,占营业收入的比例分别为48.79%、59.46%、77.65%和78.43%。2022年、2023年、2024年上半年,影石创新是弘景光电的第一大客户,其涉及销售收入分别是1.44亿元、3.54亿元、2.11亿元,分别占当期营收比例为32.2%、45.84%、46.94%。

特别需要注意的是,影石创新是弘景光电全景/运动相机光学镜头及摄像模组产品最主要的客户。2021年至2023年及2024年上半年,该公司旗下全景/运动相机光学镜头及摄像模组收入占主营业务收入比例分别为5.85%、33.33%、46.29%和47.38%,其中公司对影石创新的相关产品销售收入占同期该产品销售收入的比例分别为87.56%、99.09%、99.75%和99.72%。

据悉,弘景光电的全景/运动相机光学镜头及摄像模组产品已覆盖影石创新旗下消费级智能影像设备和专业级智能影像设备等多款终端产品。影石创新占有全景相机全球最大市场份额,2022年消费级全景相机市场占有率为50.7%,专业级全景相机市场占有率为55.4%。

在10月14日发审会上,弘景光电被发审委要求说明公司对影石创新是否存在重大依赖,与其合作是否存在重大不确定性,相关风险揭示是否充分,补充说明影石创新经营发展情况对公司经营业绩的影响;并要求说明智能汽车领域产品销售收入是否存在持续下降风险。

影石创新是一家全景相机服务商,旗下拥有全景相机品牌Insta360。2018年、2019年、2020年和2021年1-9月,该公司实现营业收入分别为2.58亿元、5.88亿元、8.5亿元和9.52亿元,归母净利润分别为1828.7万元、5628.05万元、1.2亿元和2.08亿元。2021年,公司预计可实现营业收入12.51亿元至13.51亿元,同比增长约47.19%至58.96%;预计实现净利润2.55亿元至2.96亿元,同比增长约111.76%至145.81%。另据披露,该公司2022年营业收入超20亿元、2023年度营业收入近40亿元,2024年度业绩仍保持较快增长。

界面新闻获悉,影石创新于2020年10月递交上交所科创板IPO招股书,原计划募资4.64亿元。2021年7月,该公司第一次上会被暂缓审议,同年9月二次上会通过,并于2022年1月进入“提交注册”阶段,至今已超过30个月,其上市进展陷入“僵局”。今年8月,影石创新创始人刘靖康曾称,会跟监管积极沟通,变更或撤回IPO计划。

鉴于此,弘景光电回复审核问询指出,全景/运动相机市场需求持续旺盛,影石创新行业地位日益稳固,经营业绩持续快速增长、产品持续迭代,公司的供货占比稳步提升。公司自2015年与影石创新开始合作,系其摄像模组供货比例第一供应商,2022年供货占比约50%-55%,2023年供货占比约70%,2024年1-6月供货占比进一步上升至约75%。

就美国337调查影响,弘景光电回复称,根据对影石创新相关人员访谈,影石创新认为其产品未侵犯美国GoPro,Inc.,相关专利且其认为美国GoPro,Inc.涉诉的前述6项专利可能无效,同时影石创新也进行规避设计。该公司还指出,若影石创新在美国337调查中被认定构成侵权,相关产品将无法在美国进口或在美国市场销售,但不影响其在美国以外市场销售;根据与影石创新相关人员访谈确认,2021年至2023年,影石创新来自美国的销售收入占其主营收入的比例分别为约20%、约21%和约25%,未来预计在美国市场销售占比保持在约25%。由此测算,若美国337调查败诉,该结果对影石创新整体收入影响有限,对其经营发展不存在重大不利影响。

另据弘景光电测算,剔除影石创新受美国337调查影响的营业收入后,该公司于2021年至2023年及2024年上半年的营业收入分别为2.49亿元、4.16亿元、6.84亿元、3.97亿元,净利润分别为1512.81万元、5332.38万元、1.07亿元、6331.60万元。

弘景光电招股书指出,若影石创新因上下游产业政策、市场环境、终端消费需求等因素的不利变化或美国国际贸易委员会对其开展的337调查的裁决结果对其产生不利影响,将导致其终端产品的销售存在不确定性,进而对公司的全景/运动相机光学镜头及摄像模组产品需求减少,使得公司相关产品销售收入的持续性和稳定性产生不利影响。

此外,弘景光电之前与影石创新于2022年签署战略合作协议,承诺就其供应给影石创新的产品在成本方面给予最优惠支持,利润率不高于公司与其他客户合作的同类产品利润率。深交所就此要求该公司评估是否存在违反战略合作协议的情形和风险。

弘景光电回复称,通过成本最优及不高于其他客户同类产品利润率的方式,向影石创新提供具有市场竞争力的价格,以保证公司与影石创新合作业务的优先被选择权。同时,为降低影石创新产品价格的调整对公司业绩产生不利影响,公司通过持续升级、改造自动化设备,提高产能利用率,降低单位人工、制造费用,提升生产效率;并通过优化采购方案,形成稳定的价格传导机制,有效将相关成本传导至上游供应商。这一协议不会导致公司向影石创新销售毛利率大降,不会对业绩产生重大不利影响,不存在违反战略合作协议的情形和风险。

另据招股书,目前弘景光电董事长、总经理赵治平直接和间接控制公司57.01%表决权股份,为公司的控股股东、实际控制人;本次发行完成后赵治平直接和间接控制公司表决权股份比例降至42.75%。深交所上市公司德赛西威(002920.SZ)持股比例为5.6651%。

需要看到的是,弘景光电历史沿革中存在股权代持的情形。赵治平曾通过委托公司员工曾伟代持弘景有限的股权,该股权代持情形已于2014年7月全部解除完毕。弘景光电称,上述股权代持及其解除情况真实、合理,不存在纠纷或潜在纠纷。

招股书显示,赵治平2006年-2012年曾任舜宇光学(中山)有限公司(简称“舜宇光学”)担任总经理,于2012年6月离职。2个月后,他以员工代持形式创立了弘景光电前身弘景有限。据悉,因赵治平入职时舜宇光学签署的《保密协议》约定了离职后一年期限的竞业限制义务,赵治平考虑应尽量避免与舜宇光学之间不必要的法律争议,且担心因舜宇光学的行业地位,对正常业务开展产生不利影响;赵治平委托公司员工曾伟代持其股权。

值得一提的是,赵治平还是与“老东家”舜宇光学成为了竞争对手。据影石创新披露,2018年至2020年,舜宇光学子公司余姚舜宇智能光学是影石创新镜头模组的五大供应商之一。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号