记者|赵阳戈

这两天,二级市场热火朝天,但一级市场的科隆新材,有点落寞,因为刚在9月23日召开的审议会议上,北交所上市委对其的结论是:暂缓审议。

预测全年增长

资料显示,科隆新材2009年1月13日成立,2015年7月17日整体变更为股份有限公司,2022年9月21日在全国股转系统挂牌公开转让,2023年5月19日调整进入创新层。2023年10月31日获得北交所受理,由国新证券保荐,历经了三轮问询,终于2024年9月23日上会,但收获“暂缓审议”的结果。

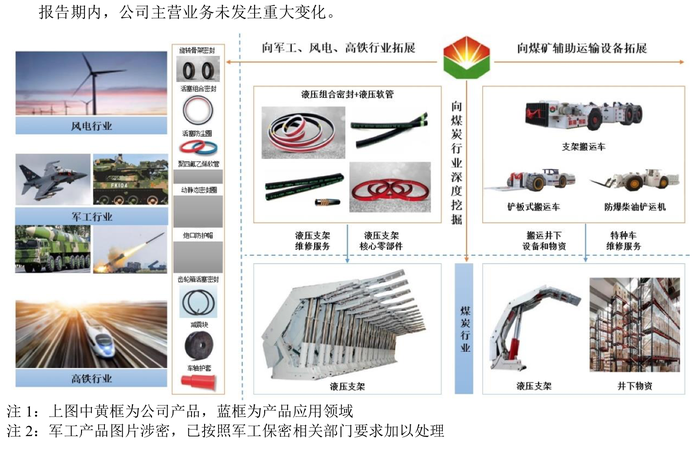

科隆新材主营业务为液压组合密封件和液压软管等橡塑新材料产品的研产销,以及煤矿辅助运输设备的整车设计、生产、销售和维修。公司主要产品橡塑新材料产品为综采煤机液压支架的核心零部件,主要产品煤矿辅助运输设备为井下液压支架及物资的主要运输工具,围绕综采煤机液压支架,从配套、维护和运输等多个层面为煤机生产和煤矿客户提供综合性服务。此外,科隆新材也在近年向大型煤机企业客户销售其他矿用配件。

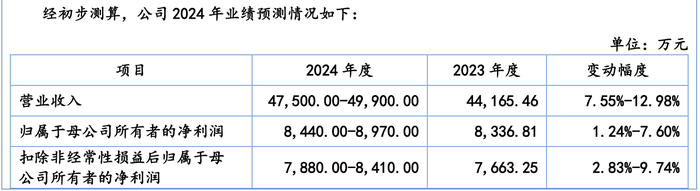

根据公司的初步测算,2024年营业收入在4.75亿元至4.99亿元,变动幅度7.55%至12.98%,净利润8440万元至8970万元, 变动幅度1.24%至7.6%。

应收账款坏账计提被问及

不过即便如此,科隆新材的经营仍然是上市委重点关注事项。根据审议意见,监管层要求公司逐项列示报告期各期信用期外主要款项对应客户、主要订单及其具体执行情况、具体逾期时间、坏账计提情况、最新回款情况,充分说明报告期各期信用期外相关应收账款坏账计提是否充分、是否存在给予客户信用展期以获取订单的情形。

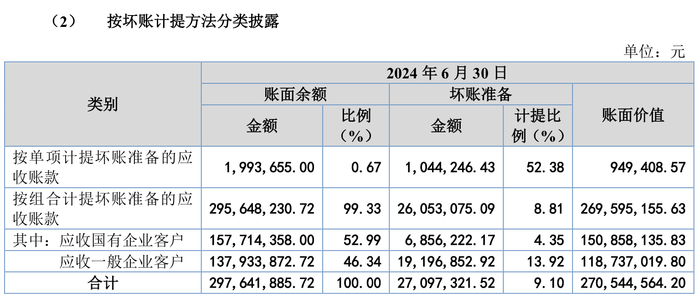

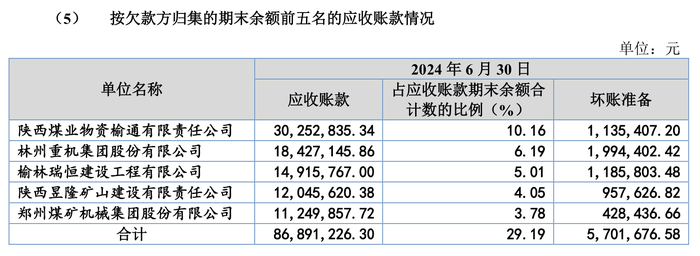

根据说明书,科隆新材2021年至2024年上半年的应收账款账面价值分别为19994.74万元、20496.02万元、24277.48万元和27054.46万元,应收账款余额较大且递增。2024年上半年应收账款账面余额为29764.19万元,按坏账计提方法分类披露的坏账准备2709.73万元,占比9.1%。坏账准备中,“按单项计提坏账准备的应收账款”占比52.38%。

归集欠款方看,陕西煤业物资榆通有限责任公司的应收账款最大,占余额合计数比例10.16%。前五名单中,还有林州重机(002535.SZ)、郑煤机(601717.SH)等上市公司的身影。

另一方面公司存货也会占据一定流动性。报告期各期末,公司存货账面价值分别为6004.46万元、7228.18万元、9153.28万元和8895.82万元,存货账面价值占流动资产的比例分别为15.75%、18.47%、19.11%和19.39%。同期经营活动产生的现金流量净额分别为300.66万元、4544.93万元、3455.35万元、-535万元,出现流出迹象。

关于核心技术与研发投入

从问询中,还看到一个细节。

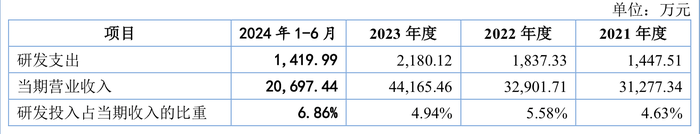

科隆新材在申请上市前夕核心技术人员许旭光、王晓辉离职,与此同时报告期内杨锦娟重新接任财务总监。监管层也要求公司核心技术人员离职和财务总监频繁变动对公司经营稳定性的影响。更进一步,公司还需要详细说明报告期各期临时借调生产人员从事研发辅助活动的情况,是否存在生产或销售人员与研发人员混同情形;列示报告期各期研发人员具体构成情况、离职及新入职人员具体情况、参与具体研发项目情况,并补充说明报告期各期研发费用中人员薪酬与各期末研发人员数量不匹配的原因及其合理性;说明技术人员与研发人员的认定标准,是否存在不当认定、虚增研发人员或不当归集研发费用的情形。

根据说明书,公司目前研发人员90人,占总人数17.11%。研发投入金额分别为1447.51万元、1837.33万元、2180.12万和1419.99万元,最近三年研发投入年复合增长率22.72%。但科隆新材或确实有借调的情形存在。在说明书的141页,公司对“在研项目”进行描述中,表格下注1显示“研发人员统计标准仅包含报告期末专职研发人员,不包含临时借调生产制造人员从事研发辅助活动的参与人员”。

相关问题,公司相关方需要在20个工作日内对意见逐项落实,可以说科隆新材正在和时间赛跑。

对赌

界面新闻也注意到,科隆新材也存在对赌情况。

根据说明书,科隆新材控股股东、实际控制人为邹威文、穆倩夫妇,邹威文持有公司1762.0557万股,占公司股本总额的27.50%,邹威文之妻穆倩持有公司1527.4314万股,占公司股本总额的23.84%。邹威文、穆倩合计持有公司3289.4871万股,占公司股本总额的51.34%。

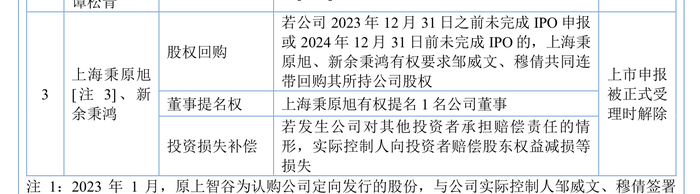

根据公司控股股东、实控人与机构投资者上海秉原旭、新余秉鸿之间的对赌协议,“若公司2023年12月31日之前未完成IPO申报或2024年12月31日前未完成IPO的,上海秉原旭、新余秉鸿有权要求邹威文、穆倩共同连带回购其所持公司股权”。而条款也随着公司上市申报被正式受理得以解除。

界面新闻看到,上述对赌实则有过“延期”。根据2023年7月7日相关方签署的补充协议,将对赌上市的时间由“若公司2022年12月31日之前未完成IPO申报或2023年12月31日前未完成IPO”修订为“若公司2023年12月31日之前未完成IPO申报或2024年12月31日前未完成IPO”。

可见,科隆新材若不启动上市流程,将需要面对的压力。只不过如今暂录得“暂缓审议”,后续公司如何向监管层完成解释,并顺利过关,还有待观察。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号