炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源: 证券之星

原创 刘凤茹

安徽省内,共有(000596.SZ)、(603198.SH)、(603589.SH)和(600199.SH)四家白酒上市公司,它们被称为“徽酒四朵金花”。过去几年,“徽酒四朵金花”中,龙头始终由古井贡酒霸榜,“榜眼”位置的竞争十分焦灼,由迎驾贡酒和口子窖交替担任。不过,自2022年,迎驾贡酒反超口子窖后,口子窖未能回到老二的位置。

证券之星注意到,今年上半年,徽酒的竞争格局未发生改变,口子窖位列第三位置。但对比数据后发现,口子窖今年上半年的归母净利润增速是“徽酒四朵金花”中最慢的。单从白酒销售来看,口子窖增速也同样掉队其他三家酒企。

为了刺激经销商的拿货积极性,今年上半年口子窖放宽了打款政策。与之对应的,应收票据和应收账款大幅攀升,这也导致公司经营活动产生现金流量净额骤降。

01. 主力高档白酒个位数增长

口子窖一直从事白酒的生产和销售,主要生产和销售口子窖、老口子、口子坊、口子酒等系列品牌产品。

财报显示,今年上半年口子窖实现的营业收入约31.66亿元,同比增长8.72%;归母9.49亿元,同比增长11.91%。

作为“徽酒四朵金花”之一,口子窖不可避免的被比较。古井贡酒依旧是“徽酒”老大哥,今年上半年实现营收138.06亿元,同比增长22.07%;归母净利润35.73亿元,同比增长28.54%;迎驾贡酒营收37.85亿元,同比增长20.44%;归母净利润13.79亿元,同比增长29.59%;金种子酒营收为6.67亿元,同比下降13.16%,但归母净利润扭亏为盈,为0.11亿元,同比增长129.35%。

从上述数据可以看出,徽酒的竞争格局未发生改变,口子窖仍是老三。不过口子窖的归母净利润增速却在“徽酒四朵金花”中“垫底”。

不仅如此,单从白酒销售来看,口子窖增速也同样掉队。今年上半年,在白酒销售收入方面,古井贡酒为134.28亿元,同比增长22.29%;迎驾贡酒为22.38亿元,同比增长22.12%;金种子酒为5.52亿元,同比增长11.93%;口子窖为30.79亿元,同比增长7.85%。

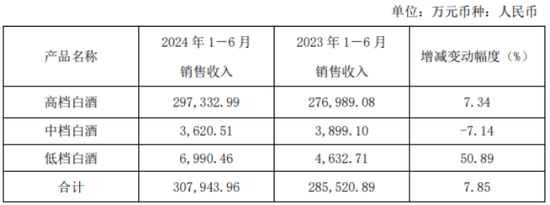

从财报来看,口子窖收入主要来自高档白酒、中档白酒和低档白酒三大产品。具体来看,今年上半年口子窖高档白酒收入29.73亿元,同比增长7.34%,中档白酒收入3620.51万元,同比下降7.14%,低档白酒收入6990.46万元,同比增长50.89%。可见,低档白酒增速远高于高档白酒,但公司高档白酒收入占到白酒销售的近97%,这或许也是其白酒销售收入增速垫底的原因之一。

证券之星注意到,2017年到2021年,口子窖一直稳居徽酒第二的位置,2022年,迎驾贡酒反超口子窖。这一年,口子窖明确了“加快迈入全国白酒第一梯队”的战略目标。

面对激烈的竞争,口子窖不惜通过增加费用来抢占市场,并舍得在营销上花钱。今年上半年,口子窖的销售费用达4.76亿元,同期迎驾贡酒为3.02亿元。换言之,口子窖卖力营销,业绩增速却远不及迎驾贡酒。

随着省内市场内卷加剧,徽酒企业纷纷喊出全国化口号,但目前来看收效甚微。其中,口子窖省内实现销售收入26.04亿元,同比增长8.78%,省外实现销售收入4.76亿元,同比增长3.07%。可见,口子窖主要收入依旧是大本营。

02. 应收票据、账款激增

长期以来,口子窖采用的销售渠道模式为“大商制”,即由大型经销商全权代理区域内全产品的营销活动,市场操作、销售人员安排、销售费用投放均由经销商主导,口子窖仅负责生产和品牌宣传。

据行业人士分析,在发展前期,大商制有助于口子窖以较低的销售费用实现区域的快速扩展,但这样的增长并不是长久之计。

一方面,大商获取利润之后,对于推动新品研发、动销的意愿有所怠惰;另一方面,在口子窖发展的后期,由于厂家对渠道掌控力相对较弱,在新品投放、渠道秩序管控、消费者培育方面略显不足。

正因如此,2019开始口子窖通过平台公司模式,将销售渠道扁平化,同时对大商的代理权限进行分割,将区域内全部产品代理权改为分产品代理、发展团购渠道。

口子窖2023年年报显示,公司在经销商合作上采取“市场共建,利润共享”的合作模式,对经销商分别从意识、实力、队伍、网络、管理五个方面进行全面动态考核管理,对不具备经营能力的客户会不定期进行梳理,采取优胜劣汰,对不具备发展潜力的经销商进行优化或淘汰。

证券之星注意到,在2023年,口子窖的合同负债同比下滑29.42%,下降至3.98亿元。合同负债的下滑,一定程度上说明经销商向口子窖打款的意愿下降。今年上半年,口子窖合同负债继续下降至3.17亿元,同比“腰斩”。

但今年上半年,口子窖的的经销商数量呈现净增长。其中,省内经销商数量净增加3家,省外净增加43家,省内外经销商合计997家。

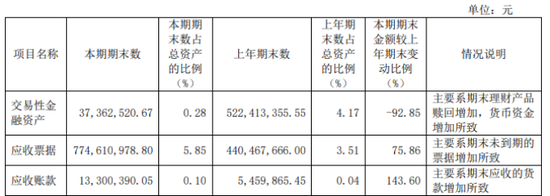

值得一提的是,为了刺激经销商的拿货积极性,口子窖放宽了打款政策。今年上半年,口子窖应收票据达7.75亿元,较上年末增长75.86%;应收账款1300.04万元,较上年末增长143.6%。

一位行业人士表示,应收票据及应收账款,是酒企允许经销商先拿货后完成付款而产生的项目,金额越高意味着酒企完成业绩的压力加大。

更令人担忧的是,今年上半年口子窖的经营活动产生的现金流量净额仅为392.58万元,同比暴降86.87%,主要是由于销售商品收到的现金与支付的税费等现金净额减少所致。这也反映出公司在现金流管理上的压力增大,资金链问题不容忽视。(本文首发证券之星,作者|刘凤茹)

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号