转向的开始—9.24一揽子政策的4点理解【国盛宏观熊园团队】

国盛证券首席经济学家,熊园 博士

国盛证券宏观分析师,杨涛、穆仁文、朱慧

事件:9月24日,央行、证监会、金融监管总局发布一揽子增量政策,包括降准、降息、降低存量房贷利率、降低二套房首付比、创设新的货币政策工具支持股票市场稳定发展、制定推动中长期资金入市的指导意见等。

核心观点:“形势比人强、信心比黄金重要”,这是政策转向的开始:如8月以来我们持续提示,本次一揽子政策如期而至,力度、方式也可谓“诚意满满”:既有着眼当下的“放水”(降准/降息/降存量房贷利率/降二套房首付比),也有布局长远的制度安排(新的货币政策工具支持股市/“长钱长投”/市值管理/并购重组),还有直面问题的“对症下药”(收储再贷款央行提升至100%出资)。往后看,预计还有不少增量政策在路上,尤其是扩赤字、增发国债,核心城市松绑限购等。倾向于认为:9.24一揽子政策有助于稳信心、稳市场、稳地产、稳消费,对股债可能都偏利好。

1、整体看,在经济压力加大、信心不足的大背景下,如我们8月以来持续提示,本次9.24一揽子政策如期而至,力度、方式也“诚意满满”,可认为是政策转向。2、往后看,预计还有不少政策,尤其是财政发力、松地产、支持地方化债、再降准降息,可能的包括扩赤字、增发国债,北上等核心城市松绑限购、取消普宅和非普宅区别,新增特殊再融资债券、特殊专项债等。3、影响看,本次一揽子政策应有助于稳信心、稳市场、稳地产、稳消费,也有助于全年“保5%”;对股票和债券可能都偏利好,建议高度重视权益市场后续投资机会,十年期国债利率也有望受降准降息的带动走到2%下方。4、具体看,本次一揽子政策在总量“放水”、地产、资本市场三大领域均有安排:>总量工具上,降准符合预期、但50BP的幅度略超预期,且年内可能择机进一步降准;降息幅度也超预期,后续存款利率、MLF利率、LPR等有望同步调降。>房地产方面,5大政策齐发力,包括降存量房贷利率、降二套房首付比、收储再贷款央行100%出资、延长支持房企政策期限、支持收购房企存量土地。>资本市场方面,目标应是增强资本市场稳定性,支持资本市场服务高质量发展、服务新质生产力,具体包括央行新创设两项新的货币政策工具支持股市稳定,此前市场呼声已久的“长钱长投”、市值管理、并购重组三方向也将有实质性动作。

风险提示:国内政策力度或节奏不及预期;美国大选、美国经济、关税政策等超预期变化;大国博弈、地缘政治超预期变化。

正文如下:

1、整体看,如我们8月以来持续提示,本次9.24一揽子政策如期而至,力度、方式也“诚意满满”,可认为是政策转向。

鉴于二季度以来经济压力加大,尤其是七八月各项数据普遍走弱、全年“保5%”难度增加,我们自8月以来持续提示应有“一揽子”增量政策、尤其是中央“放水”,本次一揽子政策可谓如期而至,而且力度上、方式上也“诚意满满”,主要体现在:

其一,既有着眼当下的“放水”,包括降准、降息、降存量房贷利率、降二套房首付比等;

其二,也有布局长远的制度安排,包括创设新的货币政策工具支持股市(首期5000亿的互换便利等),多项政策支持“长钱长投”、市值管理、并购重组等;

其三,还有直面问题的“对症下药”,央行公布数据显示,截止今年6月底,5.17出台的3000亿收储资金安排各地仅使用了121亿元,因此本次将人民银行出资的比例由原来的60%提高到100%,有助于缓解地方“缺钱”、收储意愿不强的困境。

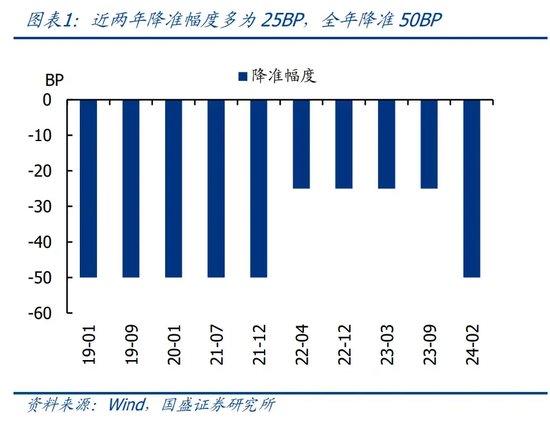

2、往后看,预计还有不少增量政策,尤其是财政发力、松地产、支持地方化债、再降准降息,可能的包括扩赤字、增发国债,北上等核心城市松绑限购、取消普宅和非普宅区别,新增特殊再融资债券、特殊专项债支持化债等。一方面,如我们前期报告测算,年内财政收入缺口可能超2.5万亿,指向年内增加预算、扩赤字的可能性大大提升,紧盯10月底或11月初的人大常委会会议;另一方面,二十届三中全会明确指出,“允许有关城市取消或调减限购,允许有关城市取消普宅和非普宅的区别”,指向北上广深等核心城市应会进一步松地产,快的话可能国庆节前。此外,面对各地化债压力,可能有新增特殊再融资债券、特殊专项债等政策。3、影响看,本次一揽子政策应有助于稳信心、稳市场、稳地产、稳消费,对股票和债券可能都偏利好,建议高度重视权益市场后续投资机会,十年期国债利率也有望受降准降息的带动走到2%下方。如前所述,本次9.24一揽子政策可谓“诚意满满”:既有着眼当下的“放水”,也有布局长远的制度安排,还有直面问题的“对症下药”,短期应有助于各方面信心的修复,建议高度重视后市投资机会,后续要要紧盯各项政策的落地细节,也要紧盯可能的扩赤字等其他增量政策的出台情况。4、具体看,本次一揽子政策在总量“放水”、地产、资本市场三大领域均有安排:1)总量工具上,降准符合预期、但50BP的幅度略超预期,且年内可能择机进一步降准;降息幅度也超预期,后续存款利率、MLF利率、LPR等有望同步调降。>降准符合预期、但幅度超预期,年内可能择机进一步降准,置换MLF可能是重要考量。9月政府债券发行继续加快,MLF也集中到期,市场对于降准有一定预期。此前,9月5日央行也表示“目前金融机构的平均法定存款准备金率大约为7%,还有一定的空间”,也预示了本次降准。但幅度上看,2022年以来降准步幅一般在25BP左右、全年降息幅度基本在50BP左右,本次降准幅度为50BP、叠加2月降准50BP,年内降准幅度达100BP,略超预期。此外,央行还表示“在今年年内还将视市场流动性的状况,可能择机进一步下调存款准备金率0.25-0.5个百分点”。倾向于认为,MLF在政策利率机制中的作用逐步减弱,但存量规模仍达7.2万亿,大幅降准除投放流动性外,置换MLF可能是重要考量。

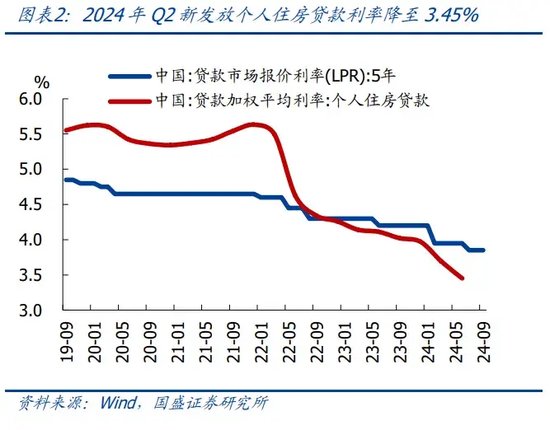

>降息的幅度也略超预期,后续MLF、LPR也将同步调降。央行9月5日表示“受银行存款向资管产品分流、银行净息差收窄等因素影响,存贷款利率进一步下行还面临一定的约束”,9月20日市场LPR调降预期也落空,因而本次发布会宣布降息实属“意料之外”。幅度上看,此前除今年2月5年期LPR调降25BP外,其余降息幅度基本在5-15BP,本次降息20BP、力度也明显超预期。本次降息后,央行表示将“引导贷款市场报价利率和存款利率同步下行,保持商业银行净息差的稳定”,未来实体融资成本有望进一步下行。2)房地产方面,5大政策齐发力,包括降存量房贷利率、降二套房首付比、收储再贷款央行100%出资、延长支持房企政策期限、支持收购房企存量土地。>存量房贷利率调降如期落地,平均降幅约0.5个百分点,每年为实体降成本约1500亿。央行2023年三季度金融数据统计发布会曾指出,去年9月存量房贷利率调降后,首套房贷款加权平均利率回落至4.29%。考虑到去年5年期LPR调降10BP,今年年初重定价后,首套房贷款加权平均利率将回落至4.19%。本次调降0.5个百分点后,存量房贷利率将下行至3.69%附近,接近新发放个人住房贷款利率(Q2新发放个人住房贷款利率3.45%)。效果看,央行表示本次“政策将惠及5000万户家庭,1.5亿人口,平均每年减少家庭的利息支出总数大概1500亿元左右”。对消费影响方面,1500亿元意愿占2023年社零比重仅有0.3%;且不同于发放消费券,直接增加收入的乘数效应可能较小;在目前居民收入、就业信心下降,储蓄意愿很高,消费者信心不足的环境下,对消费的实际影响预计有限。

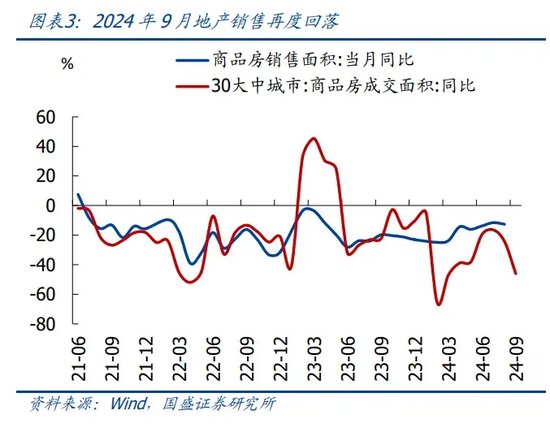

>下调二套房最低首付比至15%。5.17新政后(具体可参考《对本轮地产组合拳的5点理解》),首套、二套房首付比已各降至不低于15%、25%,本次进一步下调二套房首付比10个百分点至15%,有助于支持居民改善性住房需求,这可能与9月新房销售跌幅进一步扩大有关。考虑到当前居民收入预期、房价预期较低,即使信贷约束放松、居民可能仍难大幅加杠杆买房,地产下行趋势应难实质扭转。

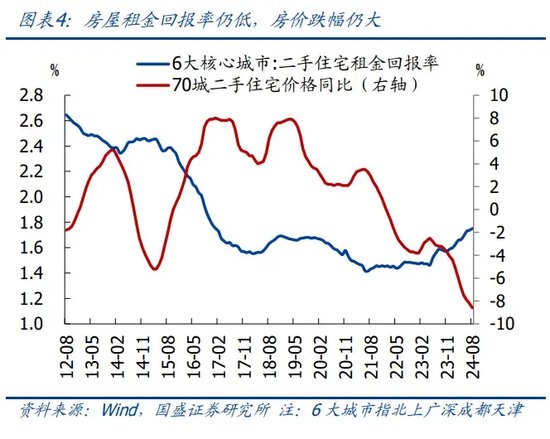

>提高保障性住房再贷款央行出资比例。5月17日,央行设立3000亿元保障性住房再贷款,利率1.75%,央行按照贷款本金的60%发放再贷款,银行配套剩余的40%。央行公布数据显示,截止6月底仅使用了121亿元,指向银行和地方政府收储的意愿不足。本次将央行出资比例提高到100%,进一步降低了地产收储的资金成本,有助于增强对收购主体的市场化激励。但考虑到当前租售比仍然较低(8月6大核心城市仅有1.75%)、房价仍在快速下行,实际收储落地仍面临约束。

>延长“金融16条”、经营性物业贷款的政策期限。2022年11月央行与银保监会联合出台16条金融措施支持房企融资,此后将政策适用期限延长至2024年底;2024年1月,央行等发布经营性物业贷新规,满足房地产企业的合理融资需求。本次两项政策延长至2026年底,背景是房企经营、现金流、偿债压力等仍面临较大压力;政策延期有助于房企改善流动性,但根本上还需要地产景气回升。

>支持收购房企存量土地。5月17日,自然资源部明确将出台政策,支持地方政府收回房企无力继续开发的闲置土地,用于保障性住房项目的,可通过专项债支持。本次央行明确正在研究进一步加大支持力度,允许政策性银行、商业银行贷款支持企业市场化收购房企土地,必要时也可由央行提供再贷款。这有助于盘活存量用地,缓解房企资金压力;但考虑到地产景气仍弱,实际落地效果仍待观察。3)资本市场方面,目标应是增强资本市场稳定性,支持资本市场服务高质量发展、服务新质生产力,具体包括央行新创设两项新的货币政策工具支持股市稳定,此前市场呼声已久的“长钱长投”、市值管理、并购重组三方向也将有实质性动作。

>创设两项新的货币政策工具,支持股票市场稳定发展。一是创设证券、基金、保险公司互换便利,“支持符合条件的证券、基金、保险公司通过资产质押,从中央银行获取流动性”,且获取的资金“只能用于投资股票市场”,这一政策“大幅提升机构的资金获取能力和股票增持能力”。规模上,潘功胜行长表示“首期互换便利操作规模5000亿元”,未来可“视情况扩大规模”。此外,需要注意的是我国《人民银行法》规定,央行不得直接向非银金融机构提供贷款,因此本次互换便利应是“以券换券”的方式进行,不涉及基础货币的投放。二是创设股票回购增持再贷款,“引导银行向上市公司和主要股东提供贷款,支持回购和增持股票”,属增量结构性政策工具。成本上,再贷款利率为1.75%,银行发放贷款利率为2.25%。规模上,潘功胜行长表示“首期额度是3000亿元”,后续也可视情况追加。

>加快落实新“国九条”,近期将发布支持“长钱长投”、市值管理、并购重组指引文件。中央金融工作会议、新“国九条”、二十届三中全会均提及深化资本市场改革,此次也宣布近期将发布推动中长期资金入市的指导意见、上市公司市值管理指引、并购重组6条等,其中:1)“长钱长投”,针对“资本市场中长期资金总量不足、结构不优、引领作用发挥不够充分等”,将从大力发展权益类公募基金、完善“长钱长投”的制度环境、持续改善资本市场生态三方面入手;2)市值管理,国资委已将央企市值管理纳入央企负责人考核,总体原则应类似,均强调投资者回报、公司价值提升等(详见前期报告《央企市值管理考核的投资逻辑》;3)并购重组,重点关注方向上,以发展新质生产力为主方向,积极支持上市公司围绕战略性新兴产业、未来产业等进行并购重组,包括跨行业并购、未盈利资产收购等。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号